印度尼西亚人民将从1月1日开始富有

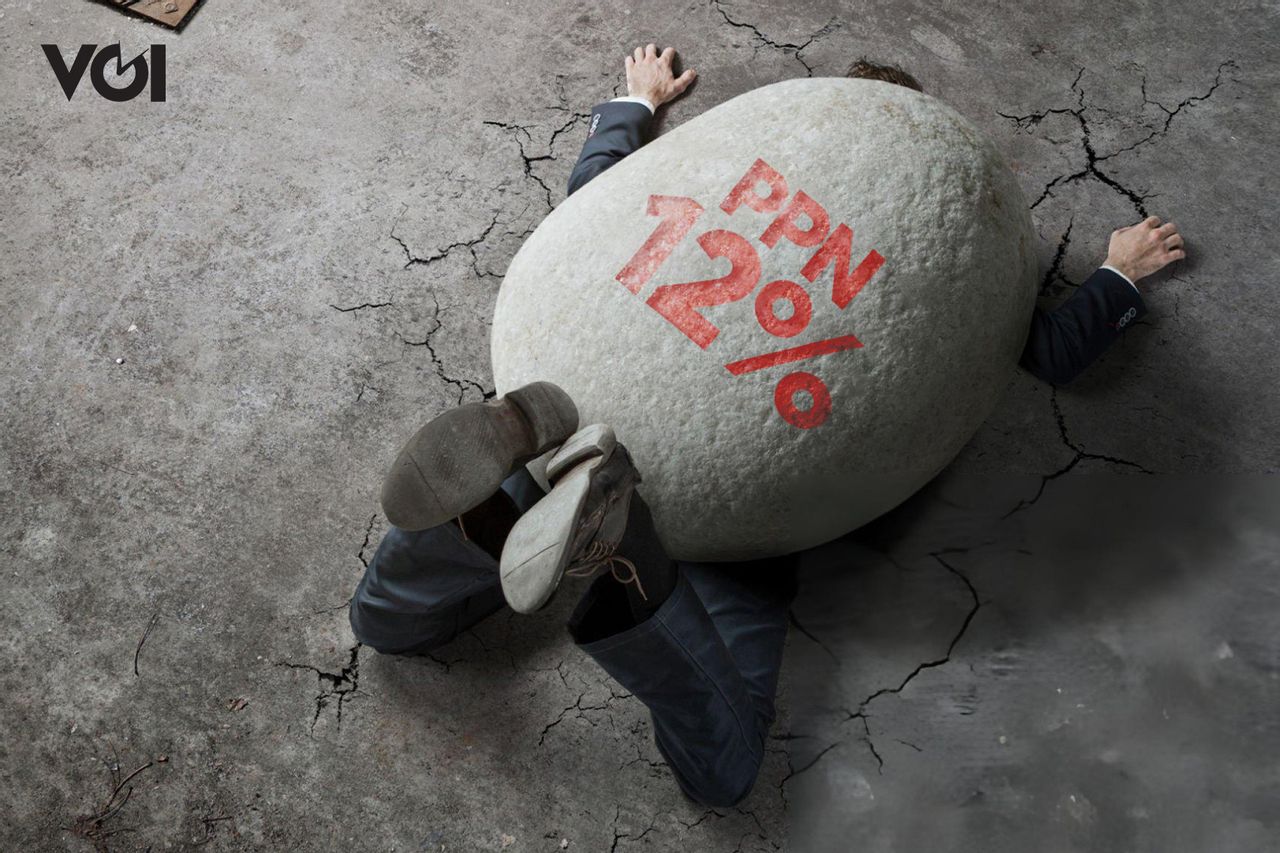

雅加达 - 印度尼西亚人民将从2025年1月1日起变得均匀富有。有趣的是,除了坐着等待沉默之外,别无所作所为,接下来必须缴纳12%的税款。

因此,社交媒体上广泛流传的语表示了一种抗议和拒绝普拉博沃·苏比安托政府增加增值税的形式。其中一位名人Denny Sumargo认为,如果该计划实现,社区将受到负担。因此,Denny Sumargo要求政府重新考虑该计划,以免增加问题。

“我实际上只是想着社区。当然,许多人背负着相当高的价值观,“Denny Sumargo在雅加达中部Thamrin地区说,12月20日星期五。

原因是他看到,这种增长有时不符合人民的期望,最终会引起抗议。

“因为许多发达国家的税收很高,但设施也足够了。人们也有权投诉。例如,道路受损,人们可以抗议。在这里,它没有运行良好,“Denny Sumargo说。

PRAKARSA政策研究与倡导研究所也表达了同样的抗议和拒绝,该计划在人们的购买力下降的情况下,到2025年初将增值税(VAT)税率提高到12%的计划是一个不适当的政策。

虽然政府报告要改善税收收入的表现。PRAKARSA研究员Samira Hanim表示,政府在2022年提高增值税的努力实际上未能显着改善税收收入的表现。

“印度尼西亚的低税收收入不仅是由于关税低,也是由于遵守和执法低,”他在11月25日星期一的一份声明中说。

根据Samira的说法,这反映在2022年增值税率的上升上。税收表现没有改善,2023年印尼GDP的税收比率实际上从2022年的10.39%下降到2023年的10.21%。

事实上,财政部长透露,截至2024年10月,印尼的税率仍处于10.02%的水平。印尼的税收收入表现也远远落后于其他发展中国家。

与此同时,学者Saepudin Muhtar评估说,如果税收泄漏的努力伴随着,将增值税(VAT)提高12%的计划将有效。

“实际上,除此之外(增值税的增加)还有同样重要的事情,即必须预料到在收入方面改善预算泄漏系统的联系,”他说,ANTARA在12月23日星期一报道。

他举了一个例子,来自餐馆等旅游业的区域收入仍然经常泄漏,因为没有一个系统可以快速准确地记录收入和报告。

“当有人在一家餐馆购物或吃饭时,税收必须确保到达政府,”他说。

Gus Udin认为,当中央和地方政府可以克服税收泄漏时,它将大大支持政府的收入。众所周知,政府已将属于高级类别的商品和服务设定为征收12%的增值税税的目标。

财政部长(Menkeu)Sri Mulyani表示,受12%增值税影响的四类优质商品和服务是优质食品,如优质大米,优质水果,优质肉类(例子:waagyu和椰子肉),贵鱼(例子:高级沙门和高级金枪鱼),虾和高级鱼(例子:国王鱼)。2022年,东南亚地区的平均税率为14.8%,亚太地区为19.3%。

此外,世界银行研究结果表明,增值税的增加对国家收入的增加没有太大影响,2022年4月增值税率从10%增加到11%没有对税收做出重大贡献。

增值税率上涨带来的额外税收收入的实现率仅为2022年GDP的0.3%,2023年GDP的0.4%。

优化增值税收入的主要障碍之一是税收制度的效率低下。

印尼增值税的C效益率仅为0.53,低于邻国平均水平0.17点。这一低比率表明,仍有可能损失税收。

萨米拉评估说,政府为改善国家收入绩效而制定的政策对中小阶层来说越来越负担。

“在人们的购买力下降的情况下,继续将增值税提高到12%的政策似乎是不对的,不受控制的通货紧缩可能会造成通货紧缩循环,消费减少,增长减弱,价格压力增加,增值税的增加只会加剧这种情况,”他说。

萨米拉说,财富税可以确保正义原则,即富人的有效税率不低于其他群体,同时支持经济再分配的功能。

“通过收紧免税规则和强有力的执法,印度尼西亚通过收紧税收规则和强有力的执法,可以创建一个更进步,公平和包容性的税收制度,”他说。

萨米拉说,税收不仅是国家收入的来源,也是财富再分配的手段,政府需要逐步增加税收,这些税收针对超级富裕个人或超高净值个人(UHNWI)。

G20国家承诺确保UHNWI以公平有效的方式纳税,如G20里约热内卢领导人宣言所述。

印度尼西亚,UHNWI的数量继续增加,相反,他们得到了大量的税收减免。2024年财富报告预计将增长34.1%,从2023年的1,479人增长到2028年的1,984人。

这一趋势得到了税收结构的加强,这些税收结构更有利于资本收益(资本收益)和股息等资本的收入,通常征收的税率低于营运收入。

此外,在印度尼西亚,所得税(所得税)或所得税(所得税)的税率高达35%,而股息等被动收入或资本利润的税率仅为25%。除了主导超级富裕个体财富的被动收入的较低税率外,他们还利用避税策略,例如推迟实现资本利润,不分配股息或使用控股公司转移利润。

同样,PRAKARSA研究员Farhan Medio也表达了这一影响,即超级富裕的人以比中低收入人群更小的百分比纳税,他们依赖于活跃收入,这些收入继续受到增值税和所得税的侵蚀。根据Farhan的说法,提高增值税率的政策是反复的,最贫穷的群体必须比富裕群体承担更大的影响。这项政策还有可能扩大经济不平等。

「财富税的引入是平衡税收负担的重要一步。PRAKARSA的研究估计,如果对净资产超过1000万美元(1550亿印尼盾)的个人征收财富税,国家收入有可能增加78.5 - 155.3万亿印尼盾,“Farhan说。